金融衍生品投资2015年试题及答案

一、 单项选择题(每题3分,共30分)

1. 一份3×6的远期利率协议(FRA)表示( B )

A. 在3月达成的6月期的FRA合约

B. 3个月后开始的3月期的FRA合约

C. 3个月后开始的6月期的FRA合约

D. 上述说法都不正确

2. 套期保值者参与期货交易所利用的是期货市场的( B )功能

A. 价格发现功能 B. 风险转移功能

C. 获得风险收益功能 D. 投机功能

3. 估计套期保值比率最常用的方法是( D )

A. 最小二乘法 B. 最大似然估计法

C. 参数估计法 D. 最小方差法4. 美式期权是指期权的执行时间( C )

A. 只能在到期日

B. 可以在到期日之前的任何时候

C. 可以在到期日或到期日之前的任何时候

D. 不能随意改变

5. 下列说法中错误的是( C )

A. 看涨期权多头+看跌期权空头=标的资产多头

B. 标的资产空头+看跌期权空头=看涨期权空头

C. 看涨期权空头+看跌期权多头=标的资产多头

D. 标的资产空头+看涨期权多头=看跌期权多头

6. 标准普尔500种股票指数期货合约的价格是当时指数的多少倍( C )

A. 100 B. 200 C. 250 D. 500

7. 在进行期权交易的时候,需要支付保证金的是( B )

A. 期权多头方 B. 期权空头方

C. 期权多头方和期权空头方

D. 都不用支付

1. 某投资者,其手中持有的期权现在是一份虚值期权,则下列表述正确的是( D )

A. 如果该投资者手中的期权是一份看涨期权,则表明期权标的物的市场价格高于协定价格。

B. 如果该投资者手中的期权是一份看跌期权,则表明期权标的物的市场价格低于协定价格。

C. 如果该投资者手中的期权是一份看跌期权,则表明期权标的物的市场价格等于协定价格。

D. 如果该投资者手中的期权是一份看涨期权,则表明期权标的物的市场价格低于协定价格。

2. 本身并不承担风险的金融互换交易参加者为( B )

A. 直接用户 B. 互换经纪商 C. 互换交易商 D. 代理机构

3. 利率互换的最普遍、最基本的形式是( A )

A. 固定利率对浮动利率互换

B. 浮动利率对浮动利率互换

C. 零息对浮动利率互换

D. 远期利率互换二、简答题 (30分)

1. 期货合约标准化的含义。(8分)

(1)商品品质的标准化。

(2)商品计量的标准化。

(3)交割月份的标准化。

(4)交割地点的标准化。

每条2分,答错不扣分。

2. 试述基差的含义并分析其变化对套期保值结果的影响。(8分)

基差是指在某一时间、同一地点、同一品种的现货价格与期货价格的差。 (4分)

对于空头套期保值者来说,基差减弱削弱了空头套期保值的作用,而基差增强则加强了这种作用。 (2分)

对于多头套期保值者来说,基差增强削弱了多头套期保值的作用,而基差减弱则加强了这种作用。(2分)

3. 期权购买者与期权出售者在权利和义务上有什么不同?(6分)

期权的买方享有在期权届满或之前以规定的价格购买或销售一定数量的标的资产的权利,即当行市有利时,他有权要求期权卖方履约,买进或卖出该标的资产;如果行市不利,他也可不行使期权,放弃买卖该标的资产。但是,期权买方并不承担义务。期权卖方则有义务在买方要求履约时卖出或买进期权买方要买进或卖出的标的资产。卖方只有义务而无权利。所以,期权买卖双方的权利和义务是不对等的,然而,买方要付给卖方一定的期权费,这又体现了双方交易的公平性。

4. 简述货币互换的步骤。(8分)

⑴本金的初期互换。指互换交易之初,双方按协定的汇率交换两种不同货币的本金。以便将来计算应支付的利息再换回本金。初期交换一般以即期汇率为基础,也可按交易双方协定的远期汇率作基准。(3分)

⑵利率的互换,指交易双方按协定利率,以未偿还本金为基础,进行互换交易的利率支付。(3分)

⑶到期日本金的再次互换,即在合约到期日,交易双方通过互换,换回期初交换的本金。(2分)

三、设某市场美元/英镑的即期汇率为1英镑=1.5美元,该市场英镑利息率(年利)为7.5%,美元利息率(年利)为5%。运用利率平价理论,求一年期远期汇率为多少?(8分)

以美元为本国标的,以英镑为外国标的,这样采用了直接标价法,具体计算如下:(4分)

四、某公司股票现价为60元,该公司面临被收购。如果收购成功,公司股价会上涨到80元以上;如果收购失败,公司股价会下跌到40元以下。假设以该公司股票为标的、执行价格为60元的看涨期权价格为5元,执行价格为60元的看跌期权价格也为5元。问题:(1)试构建一个期权交易策略,使投资者能够在股票价格上升或下降时获利。(2)分析该期权交易策略的损益状况。(3)画出损益图。(10分)

(1)应构建看涨期权多头和看跌期权多头的底部跨式期权组合,初始现金流出为10元。(4分)

(2)损益状况分析(4分)

(3)损益图(2分)

五、6月份,大豆在现货市场的价格为2000元/吨,某农场对该价格比较满意,但要等到9月份才能将100吨大豆出售,因此担心价格下跌带来损失,为避免风险,决定在期货市场进行套期保值,此时期货市场的9月份大豆期货价格为2050元/吨。若9月份,大豆的现货价格跌到1880元/吨,期货价格为1930元/吨。问该农场应如何进行套期保值并计算盈亏。(10分)

应进行卖出套期保值,具体操作如下:

6月份:期货市场卖出100吨9月份大豆合约,价格为2000元/吨。(4分)

9月份:现货市场出售100吨大豆,价格为1880元/吨。 期货市场买入100吨9月份大豆合约,进行平仓,价格为1930元/吨。(4分)

盈亏分析:相对于6月份直接在现货市场以2000元/吨出售大豆,9月份现货市场上亏损120元/吨。期货市场上盈利120元/吨。总亏损等于零。(2分)

现货市场 | 期货市场 | |

6月份 | 大豆价格2000元/吨 | 卖出10手9月份大豆合约 |

9月份 | 卖出100吨大豆 | 买入10手9月份大豆合约 |

结果 | 亏损120元/吨 | 赢利120元/吨 |

盈亏:120×100-120×100=0元 | ||

六、假设A公司需要美元浮动利率借款,B公司需要人民币固定利率借款。A、B两家公司面临如下利率:

美元人民币

A公司LIBOR+0.5%4.5%

B公司LIBOR+1.5%6.5%

一家银行安排A、B公司之间的互换,并要得到0.5%的收益。请设计一个对A、B公司同样有吸引力的互换方案,并画出互换图,分析A、B公司通过互换获得的收益。(12分)

互换的可能性:A公司在人民币固定利率市场上有比较优势,B公司在美元浮动利率市场上有比较优势。但A需要美元浮动利率借款,B公司需要人民币固定利率借款,这是互换的基础。(4分)

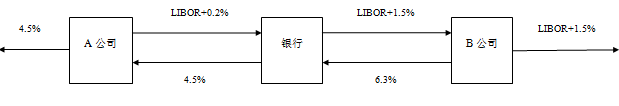

(2)互换图如下:(4分)

(3)通过互换,甲公司筹资成本为LIBOR+0.2%,相对于直接借款,节省0.3%。乙公司筹资成本为6.3%,相对于直接借款,节省0.2%。(4分)

答案: